- A+

此次收购的产品组合在2023年产生了约4亿美元的收入,包括37多条产品线,在约80个国家销售。该协议还包括6个生产基地,其中4个在美国,1个在意大利,1个在中国。300多名支持生产、分销和商业活动的硕腾同事预计将转投Phibro动物保健公司。

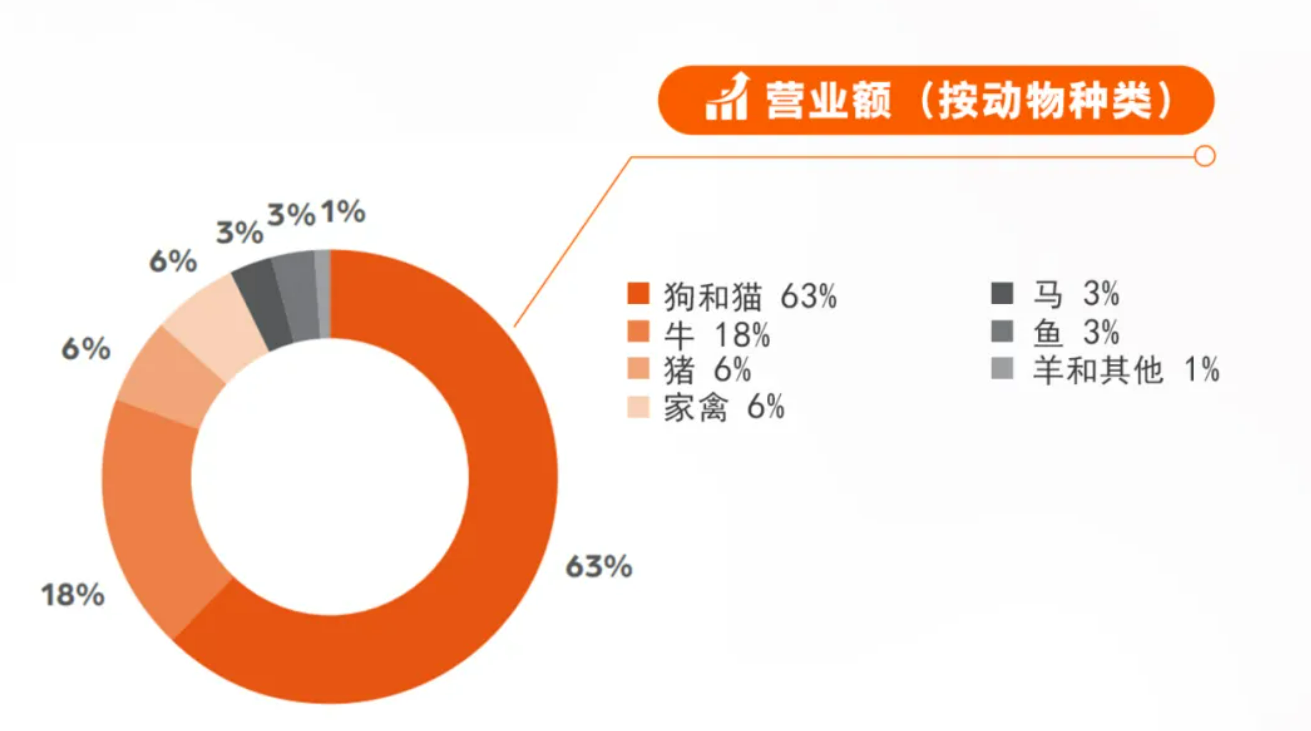

据悉,硕腾2023年财报显示,硕腾2023全年全球营业额达85.44亿美元,伴侣动物营收超53亿美元,已成为硕腾的第一大业务。

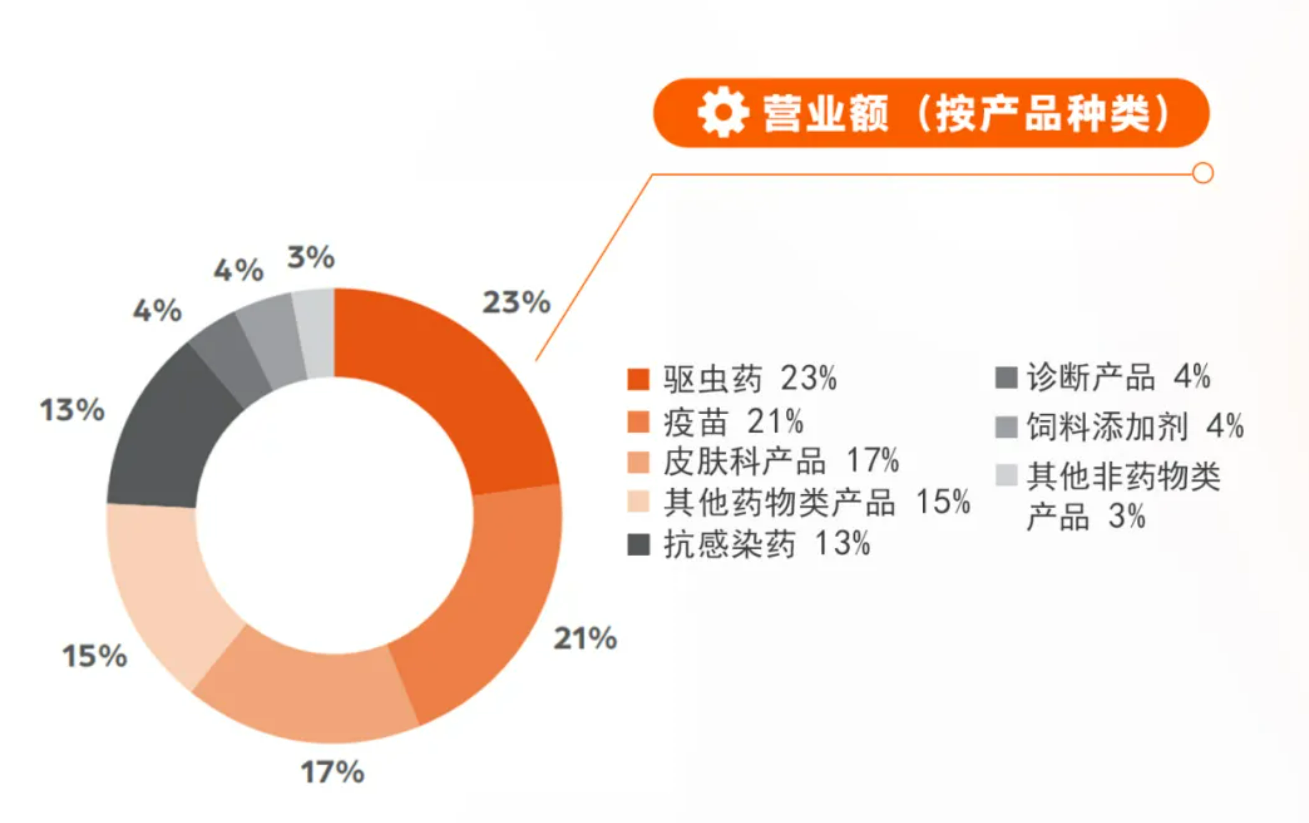

此次交易体现了硕腾严谨的资本配置策略,将投资重点放在动物健康、生产力和可持续性解决方案上。通过此次资产剥离,硕腾可以将其畜牧业投资重点放在其他解决方案上,包括疫苗、生物和遗传项目。

硕腾首席执行官Kristin Peck说:“我们仍然致力于为畜牧客户提供创新的解决方案,我们相信,转让产品组合的长期价值将与Phibro动物保健公司充分实现,鉴于他们与全球客户的牢固关系,Phibro动物保健公司将继续扩大其业务范围。”

Phibro动物保健公司董事长、总裁兼首席执行官Jack C. Bendheim表示:“长期以来,硕腾在全球建立了一个有价值、高质量和可靠的药用饲料添加剂来源。这项投资将增强、多样化和扩大我们在全球的投资组合,并帮助我们继续为客户和股东创造价值。我们相信,我们产生的现金将允许我们继续投资于我们的高增长业务—伴侣动物营养和疫苗领域。我相信我们有合适的能力来整合和加强这项业务。我期待着与硕腾团队合作,并欢迎新同事加入Phibro动物保健,以支持这一投资组合。”

硕腾和Phibro动物保健将与同事和客户密切合作,确保顺利过渡并继续供应这些重要产品。

事实上,不止硕腾,在今年2月,另一动保巨头礼蓝也宣布与默沙东动物保健公司签署最终协议,以13亿美元(约合人民币93.51亿元)现金价格出售其aqua业务。

礼蓝动物保健公司总裁兼首席执行官Jeff Simmons针对此次出售业务表示,交易加强了礼蓝动保对重要价值创造机会的关注和投资,特别是在宠物健康、可持续性发展等领域。

此次交易预计将于2024年年中完成,具体取决于监管机构的批准和其他惯例成交条件。交易完成后,Elanco计划将预期的10.5亿至11亿美元税后现金收益用于偿还部分定期贷款债务。

撰文:综合传递 The Transfer、宠业家